业绩方面,在百亿私募业绩排名前十中,两家量化私募分列冠亚军。整体看配资平台有哪些,量化私募占据了榜单的半壁江山。

8月26日,深圳国企深圳市地铁集团有限公司(以下简称“深铁集团”)发布2024年度第一期超短期融资券信息。

Choice金融终端统计显示,2024年以来,深铁集团已累计发行18只债券,债券余额达293亿元,其中本次发行的是首只超短期融资券。

在深圳这座充满活力的城市中,深铁集团一直以来都被视为国企中的“优等生”。然而,今年深铁集团频繁发债的举动,引发了人们对其背后深层原因的关注。

财政+市场融资支持轨道开发

该债券起始日为8月27日,期限270日,额度15亿元,拟用于偿还有息债务。深铁集团年报、债券募集说明书、第三方最新评级报告等公开资料,披露了深铁集团的运营模式及财务表现。

深铁集团前身成立于1998年6月23日,现由深圳市国资委控股并实际控制。开发建设环节,多年来,深铁集团通过“项目资本金+市场化融资”的方式筹集轨道交通建设所需资金,项目资本金部分一般由深圳市财政承担,资本金比例在40%-70%。其他部分资金需求由深铁集团通过银行贷款等市场化融资方式解决。

深圳地铁13号线施工场景。资料图片

截至2024年3月末,公司已通车轨道线路达524.68公里、350个车站;同时,公司在建地铁线路长度合计201.39公里,总投资2256.47亿元,已投资514.27亿元,应匹配资本金929.04亿元,到位资本金200.47亿元。

深铁集团的地铁运营模式主要来自票款收入,具有公共产品属性,一直难以覆盖运营支出的亏损,实现地铁运营自平衡。2023年,深铁集团票款收入为55.55亿元,地铁运营成本为83.47亿元。

“轨道+物业”模式反哺地铁亏损

针对地铁运营亏损,在政府支持下,深铁集团主要利用地铁上盖及沿线物业来反哺。深铁集团借鉴港铁经验,探索实践“轨道+物业”发展模式。

不太为人所知的是,深铁集团旗下的房地产公司深铁置业已连续七年位列深圳市房地产开发企业综合实力前三名,连续九年房地产销售额过百亿元,开发体量、销售业绩均位于深圳地产行业前列。

截至2024年3月末,深铁集团拥有上盖物业开发项目30个,整体项目总建筑面积超1767万平方米,其中润曜府等19个项目先后入市销售,累计销售额约1498亿元。公司主要在建项目以住宅和商业综合体项目为主,在建项目规划建筑面积合计约733.52万平方米,计划总投资金额为1727.93亿元,累计投资金额为939.86亿元,未来仍有788.07亿元的资金需求,存在一定的投资压力。

而深铁集团的土地来源,主要是深圳市国资委划拨和定向招拍挂以及市场化土地获取。截至2024年3月末,深铁集团已获取土地30块,价值共计1177亿元,其中已完工面积733万平方米,在建面积1272万平方米。公司剩余土地储备126万平方米(在建的16块地)。

受地产业影响,净利润持续下行

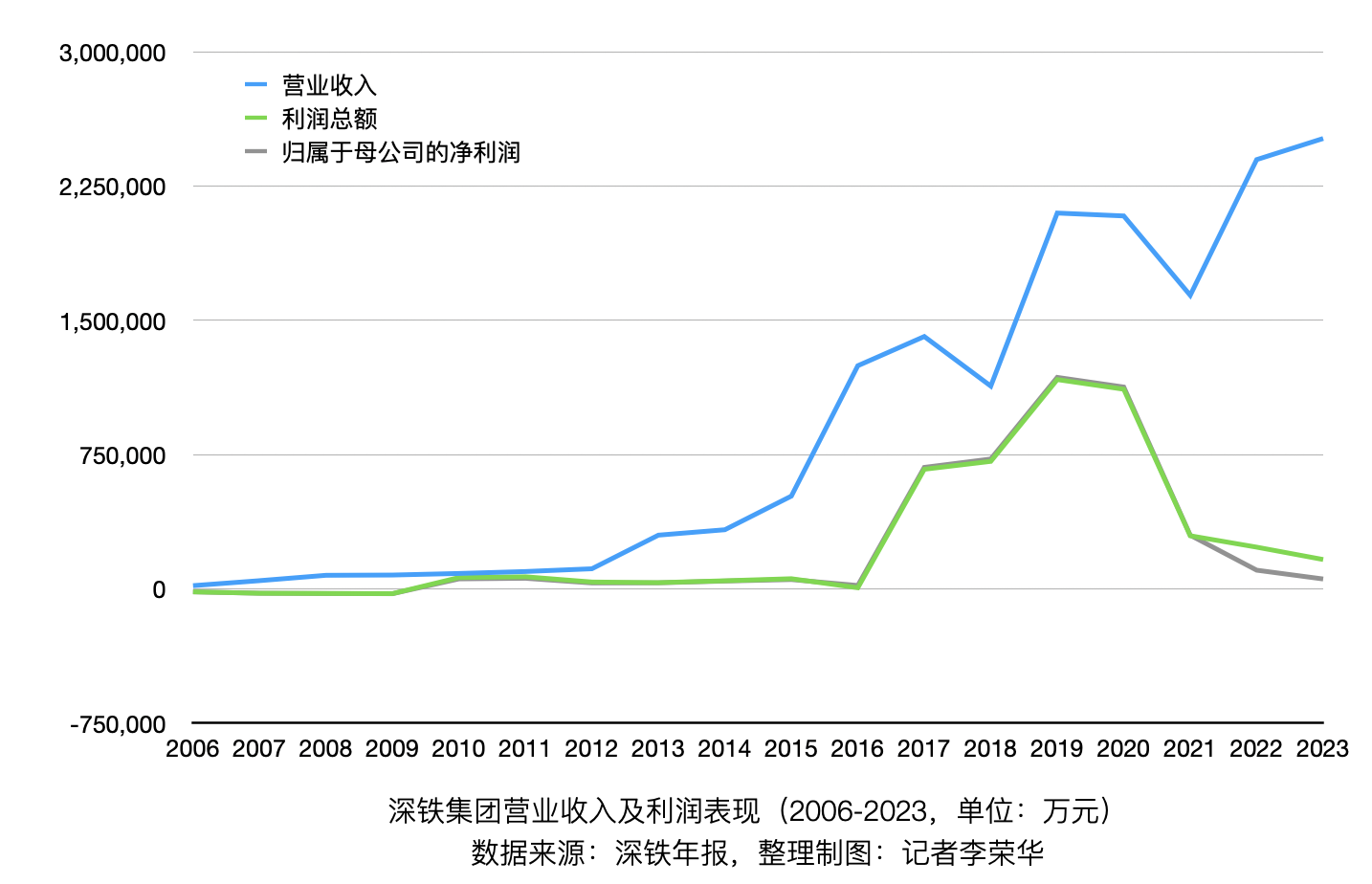

从财务来看,站城一体化开发与地铁、铁路运营及管理设计收入为公司营业收入及利润的主要组成部分。

从营收规模来看,深圳地铁继续保持全国第一,2023年达到了251.5亿元,但是近三年及一期,深铁集团归母净利润持续下行,分别为29.97亿元、10.43亿元、5.51亿元、-18.59亿元,已经开始落后北京、成都等地的领头地铁公司。长期历史数据显示,深铁集团多年是国内最赚钱的地铁公司,2020年归母净利润一度高达112.72亿元。

深铁集团多年财务表现。 南方+ 李荣华 制图

而此次募集说明书分析,深铁集团2024年一季度净利润同比大幅下降,营业利润、净利润同比亏损增加,主要是由于2023年公司融资规模刚性增长,产生的财务费用同比增加7.78亿元,以及受房地产市场景气度影响,以万科为主的投资收益同比减少4.09亿元,以上事项共导致利润总额减少11.87亿元。

近三年及一期深铁集团合并报表盈利情况。 南方+ 李荣华 制图

结合财务数据可见,深铁净利润的主要贡献来源,一是“轨道+物业”一体化开发业务,以及2017年入股万科后贡献的投资收益。

地产行业的下行,不仅导致深铁集团净利润走低,也导致其负债率升高。近三年及2024年第一季度,深铁集团的资产负债率分别为48.58%、52.91%、55.34%和56.11%,呈上升趋势,主要是由于公司中长期投资增加,市场化融资增加。

公司授信额度充足、评级展望稳定

不过,虽然公司呈现增收难增利的窘境,但是从市场信用角度而言,深铁集团依然是家好企业。

截至2024年3月31日,深铁集团有息债务余额为2852.69亿元,其中银行贷款1183.45亿元、债券融资966.57亿元、其他有息负债702.67亿元。有息债务中全部为信用借款。截至2024年3月末,深铁集团获得主要贷款银行授信额度5781.56亿元,尚未使用额度为4308.45亿元。

评级机构最新给予深铁集团AAA的新主体评级,评级展望稳定。分析认为,虽然资产负债率走高,但公司整体偿债能力极强。

截至本募集说明书签署日,深铁集团及下属企业发行债务融资工具合计2753.32亿元,其中存续期债券总额1006.47亿元,无夹层融资、明股实债等非传统融资。

南方+据Choice金融终端统计,深铁目前存续期债券有一般公司债、中期票据、一般企业债、超短期融资券、企业ABS和项目收益专项债等,其中一般公司债和中期票据的债券余额规模最大,分别达455.00亿元和388.00亿元。其中2024年至今公司发行18只债券,余额达293亿元。

此次发行的超短期融资券,是一种期限为270天的债务融资工具,存在期限短、发行便捷、成本较低等特点,可满足企业短期资金需求、优化企业债务结构、提高企业资金管理效率,拟用于偿还有息债务。

深铁集团历史发债情况(2011年11月-2024年8月)。 南方+ 李荣华 制图

未来融资能力或受多方面因素影响

本债券募集说明书介绍了深铁集团发债的潜在风险,包含财务风险、经营风险和管理风险等。其中认为深铁集团的财务风险包含偿债压力较大、资本支出较大、资产流动性较低、主营业务盈利能力较弱且依赖投资收益、政府财政资金不确定性、站城一体化开发板块收入占比较高、存货跌价、存货周转率较低、预期融资计划不能实现、经营性净现金流波动、对外担保、关联交易、再融资、投资性房地产公允价值变动、应交税费余额较大、项目销售周期偏长等风险。

说明书介绍,2023年开始,深圳市轨道交通建设将进入第五个快速推进期。根据深铁集团向国家发展和改革委员会的《深圳市城市轨道交通第五期建设规划(2023-2028年)》的请示,深圳市城市轨道交通第五期建设项目总投资将超过2000亿元,其中40%-50%预计由财政承担,剩下50%-60%通过银行贷款等多元化融资模式解决。融资将是深铁集团筹集建设资金的重要途径之一,深铁集团财务状况、宏观经济环境、国家产业政策及资本市场形势等多方面因素将影响深铁集团内部和外部的融资能力。若深铁集团的融资需求不能被满足,将可能影响深铁集团发展战略目标的实现。

评级报告则建议关注:债务规模增长较快且未来面临一定的资本支出压力; 站城一体化开发业务易受房地产市场及调控政策影响;万科股份经营变化对公司财务表现及资产价值的影响。

撰文/制图:南方+记者 李荣华配资平台有哪些

Powered by 联华证券股票_在线配资平台_网上股票配资平台 @2013-2022 RSS地图 HTML地图